Kita tahu bahwa hanya sekitar 10% saja dari seluruh trader yang bisa benar-benar memperoleh keuntungan besar dalam jangka panjang. Lalu, bagaimana sebenarnya mereka bisa menghasilkan profit? Bagaimana cara berpikir mereka dan seperti apa proses trading dan rutinitas mereka? Apa yang mereka telah lakukan tetapi tidak dilakukan oleh sebagian besar trader? Dalam artikel ini, Nial Fuller, seorang trader profesional yang juga mentor, memberikan pandangannya mengenai pertanyaan tersebut berdasarkan pengalamannya.

Kurangi Frekuensi Trading Anda

Seberapa besarkah frekuensi trading Anda? Seberapa sering Anda masuk pasar atau mengutak-utik posisi Anda? Sekali seminggu, tiga kali seminggu atau 20 kali? Atau mungkin Anda tidak pernah menghitung frekuensi trading karena memang tidak membuat jurnal trading?

Dari pengamatan saya, jika Anda kebetulan tidak termasuk dalam 10% trader yang sukses, boleh jadi Anda trading terlalu sering.

Bagi saya pribadi, saat yang paling menentukan dalam karir trading saya adalah ketika menyadari bahwa saya bisa memperbaiki hasil trading secara dramatis dengan:

- mengurangi frekuensi masuk pasar,

- tidak sering mengintervensi posisi trading, dan

- sabar menunggu sinyal trading yang benar-benar jelas dan mempunyai probabilitas sangat tinggi.

Trader pemula dan trader yang sering mengalami loss, kurang menyadari bahwa dengan jarang masuk pasar, atau mengurangi frekuensi trading, maka akan menaikkan faktor profit secara keseluruhan. Dengan lebih sabar, maka akurasi trade Anda akan semakin tinggi. Dan dengan semakin Anda mampu mengontrol trading Anda, maka Anda akan semakin bisa menghasilkan profit dari pasar.

Salah satu hal yang dilakukan oleh 10% trader yang sukses dan mungkin tidak Anda lakukan adalah menunggu dengan sabar sinyal trading yang probabilitasnya sangat tinggi, tidak peduli berapa lama keadaan tersebut akan muncul. Sebenarnya, secara matematis bisa ditunjukkan bahwa semakin tinggi frekuensi trading, akan semakin tinggi pula tingkat kesalahan (error rate), sehingga menurunkan faktor profit secara keseluruhan.

Selalu Asumsikan Bahwa Trader Lain Adalah Lawan Anda

Ibarat sebuah perlombaan, agar bisa menang (profit) dalam trading, Anda mesti berasumsi bahwa trader-trader yang lain adalah lawan Anda. Maksudnya, Anda harus bisa mendahului lawan Anda dalam mendapatkan sinyal dengan probabilitas sangat tinggi. Asumsikan jika Anda gagal mendapatkannya, maka trader lain pasti akan mengambilnya.

Sekitar 90% dari trader yang mengalami kerugian adalah disebabkan karena mereka tidak melakukan apa yang seharusnya bisa dilakukan, yaitu masuk pasar sesuai dengan sinyal probabilitas tinggi yang sebenarnya sudah mereka ketahui. Bukankah Anda telah tahu kriteria sinyal trading yang valid? lalu, mengapa Anda biarkan lawan Anda mengambilnya dari Anda?

Sukai Pasar Dan Cintai trading

"Jika Anda tidak menyukai pasar, sulit bagi Anda untuk memperoleh profit yang kontinyu."

Hampir semua trader yang sukses, menyukai pasar dan mencintai profesi trading-nya. Membaca chart trading, mengikuti berita-berita ekonomi, dan menemukan peluang trading yang terbaik, bukanlah suatu pekerjaan rutin yang terpaksa dilakukan, melainkan karena memang mereka benar-benar ingin mengetahui keadaan pasar dan ingin melakukan trade.

Anda akan bisa sukses pada profesi ini jika 100% "all-out" menaruh perhatian penuh pada pasar. Trading bukan pekerjaan rutin atau sekedar hobby yang bisa dilakukan paruh waktu, tetapi profesi yang benar-benar disukai dan ditekuni.

Dari pengalaman dan pengamatan, belum pernah saya temui seorang trader sukses yang tidak terobsesi dan "tergila-gila" oleh pasar. Mereka begitu mencintai dan bangga pada profesinya, serta sangat percaya diri. Jika ingin menjadi bagian dari 10% trader yang sukses, Anda seharusnya seperti mereka. Tidak hanya berbuat karena pekerjaan Anda "trading for living", tetapi karena Anda menyukai pasar dan mencintai profesi Anda.

Letakkan Stop Loss Dengan Tepat

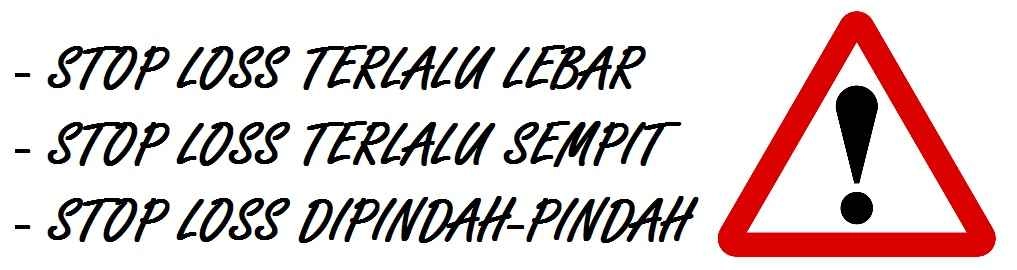

"Penempatan stop loss yang kurang tepat sering kali menghancurkan account trading."

Salah satu faktor penting guna mencapai sukses dalam jangka panjang adalah penempatan level Stop Loss yang tepat. Stop loss memang komponen penting dalam management resiko trading, namun faktor ini pulalah yang membuat trader bisa mengalami kerugian besar dalam sekali trading, atau berkali-kali kena stop loss setiap kali trading.

Kejadian seperti itu disebabkan karena mereka kurang tepat dalam menempatkan level stop loss, sering kali terlalu lebar atau terlalu sempit. Atau bisa juga, pada mulanya sudah tepat, tetapi diperlebar atau dipersempit di tengah jalan karena faktor serakah dan takut (greed and fear). Tidak hanya trader pemula, trader profesional pun kadang-kadang kurang tepat dalam menempatkan level stop loss.

Level Stop Loss tidak bisa ditentukan secara acak atau hanya sekedar kira-kira asalkan sesuai dengan ukuran lot trading (position size) yang telah Anda tetapkan. Level Stop Loss harus masuk akal sesuai dengan konteks pergerakan harga dan sinyal trading yang ada pada pasar.

Jika laju pergerakan trend sedang sangat kuat, maka kurang logis jika Anda menentukan level stop loss yang sempit. Sebaliknya, saat kondisi pasar sedang slow atau ‘choppy’ sebaiknya level stop loss tidak terlalu besar. Jika Anda masuk pasar berdasarkan sinyal entry yang valid, maka untuk exit hendaknya juga berdasarkan sinyal valid pula.

Sinyal exit dengan probabilitas tinggi sering kali terjadi pada level-level support atau resistance yang secara kasat mata bisa Anda perkirakan. Sebagai contoh, jika Anda membuka posisi buy, tetapi pergerakan harga berbalik arah hingga menembus level support, maka kecil kemungkinannya untuk kembali bergerak ke arah uptrend.

Penempatan stop loss yang lebih rendah dari level support akan memperbesar kerugian, tetapi level stop loss yang lebih tinggi dari support akan terkena lebih cepat (dan kemungkinan berbalik ke arah uptrend masih besar jika pergerakan downtrend hanya koreksi).

Demikian juga untuk posisi sell, stop loss yang logis adalah di sekitar level-level resistance, dimana kecil kemungkinannya pergerakan harga akan kembali ke arah downtrend jika telah menembus level tersebut. Selain itu, Anda harus menentukan besarnya stop loss terlebih dahulu dalam satuan pip sebagai ukuran resiko sebelum menentukan ukuran lot trading (position size). (Baca juga: Menentukan Stop Loss Dan Target Dengan Price Action)

Mengikuti Arah Pergerakan Trend

Pergerakan trend akan selalu berlanjut dengan sendirinya, artinya akan berlanjut ke level harga-harga yang lebih tinggi atau ke level harga-harga yang lebih rendah. Dalam kenyataannya, banyak trader yang salah dalam mengantisipasi berakhirnya suatu trend. Mereka keluar pasar ketika trend masih bergerak pada arah yang sama, atau masuk melawan trend dengan perkiraan pergerakan harga akan segera berbalik arah. Hal ini tidak saja dialami oleh trader pemula, tetapi juga trader yang telah sarat dengan pengalaman.

Seringkali, trader melawan arah trend dengan berbagai alasan. Yakin akan level puncak (top) atau level lembah (bottom) dengan asumsi bahwa harga telah overbought (jenuh beli) jika telah mencapai level puncak tertentu, atau oversold (jenuh jual) jika telah mencapai level lembah tertentu. Selain itu, mereka juga percaya pada ungkapan klise bahwa "apa yang turun pasti akan kembali naik" dan "apa yang naik pasti akan kembali turun". Pada kenyataannya, ungkapan tersebut sulit untuk dipercaya karena jelas tidak ada aturan baku seperti itu yang bisa dilihat pada chart pergerakan harga.

Jika pasar sedang trending dengan kuat dan bergerak satu arah dalam periode waktu tertentu, maka kemungkinan untuk terus berlanjut akan cukup besar hingga tampak tanda-tanda pergerakan trend akan berakhir. Seperti halnya sebuah mobil yang melaju dengan sangat cepat, untuk berbalik arah tentu kecepatannya akan berkurang sebelum mulai bergerak pada arah yang berlawanan. Sebelum pergantian arah trend, pasar akan melakukan konsolidasi terlebih dahulu. Namun karena analisa yang berlebihan (over-analyzing), trader cenderung melawan arah trend sebelum tampak tanda-tanda pergantian arah (trend reversal).

Trend akan selalu berlanjut dengan sendirinya. Semakin panjang pergerakan trend, maka momentum-nya akan semakin besar dan semakin banyak trader yang masuk, tentu saja dengan volume yang cukup besar. Mereka yang salah posisi dan cut loss, atau stop loss yang terkena, akan semakin mendorong laju pergerakan trend.

Setiap pergerakan trend yang kuat menandakan pemain besar sedang masuk pasar. Trader retail yang masuk dengan melawan arah trend, tidak akan menyebabkan perubahan arah trend. Agar menjadi bagian dari 10% trader yang sukses, Anda mesti trading sesuai arah trend.

Hindari untuk beranggapan bahwa harga pasar sudah terlalu tinggi atau terlalu rendah, karena pergerakan harga pasar tidak selalu seperti yang Anda perkirakan. Berikut contoh chart daily crude oil (WTI) vs USD dan indeks Dow Jones (DJ30):

Tampak downtrend terus berlanjut meski banyak trader yang mencoba masuk melawan arah trend (gambar atas).

Banyak trader yang masuk ketika harga mendekati level resistance dan menembus level tersebut, namun ternyata "false breakout" dan harga terus berlanjut bullish (gambar atas).

Berani Mengambil Resiko Dan Percaya Diri

Trader yang sukses pada umumnya mempunyai target resiko, dan tentu saja mereka telah berani mengambil resiko. Mereka juga mempunyai ketahanan emosi kuat, jika target resiko tersebut benar-benar terjadi (loss).

Anda tidak akan pernah memperoleh profit besar, kecuali bila berani memasang target resiko dan mengatasi gejolak emosi ketika mengalami kerugian. Trading bukan untuk mereka yang mudah goyah dengan emosi yang lemah.

Orang-orang dalam 10% trader yang sukses tidak pernah menyesali kerugian yang dialami ataupun kesempatan trading yang terlewatkan. Namun, mereka juga tidak menjadi "pemburu pasar" (market chaser) untuk memperoleh kembali dana yang telah hilang.

Seperti seorang petinju, ia bermain ronde demi ronde. Jika merasa kalah dalam satu ronde, ia mulai fight lagi untuk ronde berikutnya.

Untuk menjadi bagian dari 10% trader yang sukses, yaitu bisa menghasilkan profit dalam jangka panjang, Anda harus bisa menekan semua emosi negatif yang muncul dan bertindak dengan yakin. Berlatihlah untuk selalu yakin pada setiap trade dengan selalu memikirkan hasil positif yang akan Anda peroleh. Melatih pikiran sebenarnya mudah, asalkan sering kali dilakukan. Cepat atau lambat, hal tersebut akan menjadi kebiasaan rutin. Anggaplah pasar akan "menelan" posisi trading jika Anda tidak benar-benar yakin.

Trading Dengan Strategi Yang Telah Anda Uji Dan Yakini

Dalam kenyataannya, hasil trading hanya ada dua, profit atau loss, dan pasar hanya bergerak dalam dua arah, naik atau turun. Namun, dengan sangat mengagumkan, industri di bidang bisnis ini menyulapnya menjadi sesuatu yang kompleks, ruwet dan begitu canggih sehingga banyak trader yang terpedaya oleh produk-produk yang ditawarkan broker atau konsultan trading yang menjanjikan bisa memanipulasi pasar. Produk-produk yang banyak dikenal adalah software dan sinyal trading.

Sebenarnya, Anda hanya membutuhkan sebuah strategi yang telah teruji profitabilitasnya, sehingga Anda percaya dan yakin untuk menggunakannya. Yang perlu Anda siasati adalah apakah strategi tersebut bisa diterapkan pada setiap kondisi pasar, dan time frame trading mana yang paling cocok (profitable) untuk strategi tersebut.

Strategi yang Anda buat seharusnya didasarkan pada alur pergerakan harga yang ada pada chart trading. Karena, jika Anda bisa mengantisipasi pergerakan harga dengan kebenaran yang persentasinya tinggi, tentu strategi tersebut profitable.

Kesimpulan

Ada beberapa faktor (menurut pandangan saya) untuk menjadi bagian dari 10% trader yang sukses, yaitu mengurangi frekuensi trading, penempatan stop loss yang logis, menyukai pasar, dan mengikuti arah pergerakan trend yang sedang terjadi.

Strategi trading hanya salah satu faktor kunci saja bagi trader yang sukses. Oleh sebab itu, tak perlu susah payah mencari cara yang "holy-grail" (pasti akurat dan benar) untuk diterapkan.